صنعت پرمصرف و همهفنحریف

بسپار/ایران پلیمر محصولات پتروشیمی را میتوان براساس ساختار به پنجدسته اصلی شامل محصولات الفینی، محصولات پلیمری و شیمیایی، اوره و آمونیاک، متانول و محصولات آروماتیکی تقسیم کرد. محصولات الفینی ساختار اصلی صنعت پتروشیمی را تشکیل میدهند و در تولید سایر محصولات پتروشیمی از قبیل پلیمرها مورداستفاده قرار میگیرند. محصولات پلیمری جزو محصولات با ارزشافزوده بالا به شمار میروند؛ بهطوریکه تطبیقپذیری استفاده از این محصولات در بخشهای مختلف صنعت باعث شده است سهم این محصولات در تولید ناخالص داخلی بالا باشد. تقاضا برای محصولات پتروشیمی همواره با رشد اقتصادی همراه بوده، بهطوریکه مصرف پلیمرها در کشورهای توسعهیافته رو به افزایش است.

در پتروشیمی ایران براساس نوع محصولاتی که شرکتها تولید میکنند، از دو نوع خوراک گازی و مایع استفاده میشود. واحدهایی که اتیلن، پروپیلن و در ادامه زنجیره تولید انواع پلیاتیلن و پلیپروپیلن محصول عمده آنها محسوب میشود، بهطور عمده گاز متان و فرآوردههای نفتی مایع، نفتا، پروپان، بوتان، رافینیت و… را بهعنوان مواد اولیه مصرف میکنند که مواد اولیه آنها در شرکتهای پالایشی تولید میشود. از سوی دیگر واحدهایی که محصول آنها متانول، آمونیاک و اوره است، بیشتر از گاز متان استفاده میکنند. خوراکهای مصرفی برای تولید اتیلن در مناطق مختلف دنیا بسیار متنوع است. تقریبا ۸۰درصد اتیلن تولیدی در جهان از نفتا و مایعات سنگینتر تولید میشود.

پلیمر به موادی گفته میشود که از مولکولهای بسیار بزرگ (ماکرومولکول) درست شدهاند. واژه پلیمر از کلمات یونانی (poly) به معنای بسیار و (meros) به معنای قسمت گرفته شده است. این مولکولهای بزرگ از اتصال واحدهای کوچکتر (منومر) تشکیل شدهاند. بنا به نوع و تعداد منومرها و همچنین چگونگی تکرار و طرز قرار گرفتن آنها در ابعاد مختلف در هر پلیمر مواد پلیمری با خواص گوناگون تولید میشود. عمده پلیمرهای پرمصرف در صنعت پتروشیمی شامل پلیاتیلن، پلیپروپیلن، پلیاتیلن ترفتالات، پلیوینیل کلراید، پلیاستایرن و اکریلونیتریل بوتادین استایرن است. در این قسمت سعی شده است شرکتهایی که عمده محصولشان شامل محصولات پلیمری است مورد بحث و تحلیل قرار گیرند؛ از قبیل «شاراک»، «مارون»، «جم»، «جمپیلن»، «شکبیر»، «شپترو»، «آریاساسول»، «شغدیر»، «شبصیر» و «شگویا». این شرکتها ارزش بازار حدود 480همتی دارند و سهام این شرکتها در بورس و محصولات آنها در بورسکالا خریدوفروش میشود. این شرکتها خوراک خود را از محصولات صنایع پایه تامین میکنند. انواع پلیمرها از قبیل پلیاتیلن، پلیپروپیلن، پیویسی و… ازجمله محصولات تولیدی این صنعت هستند.

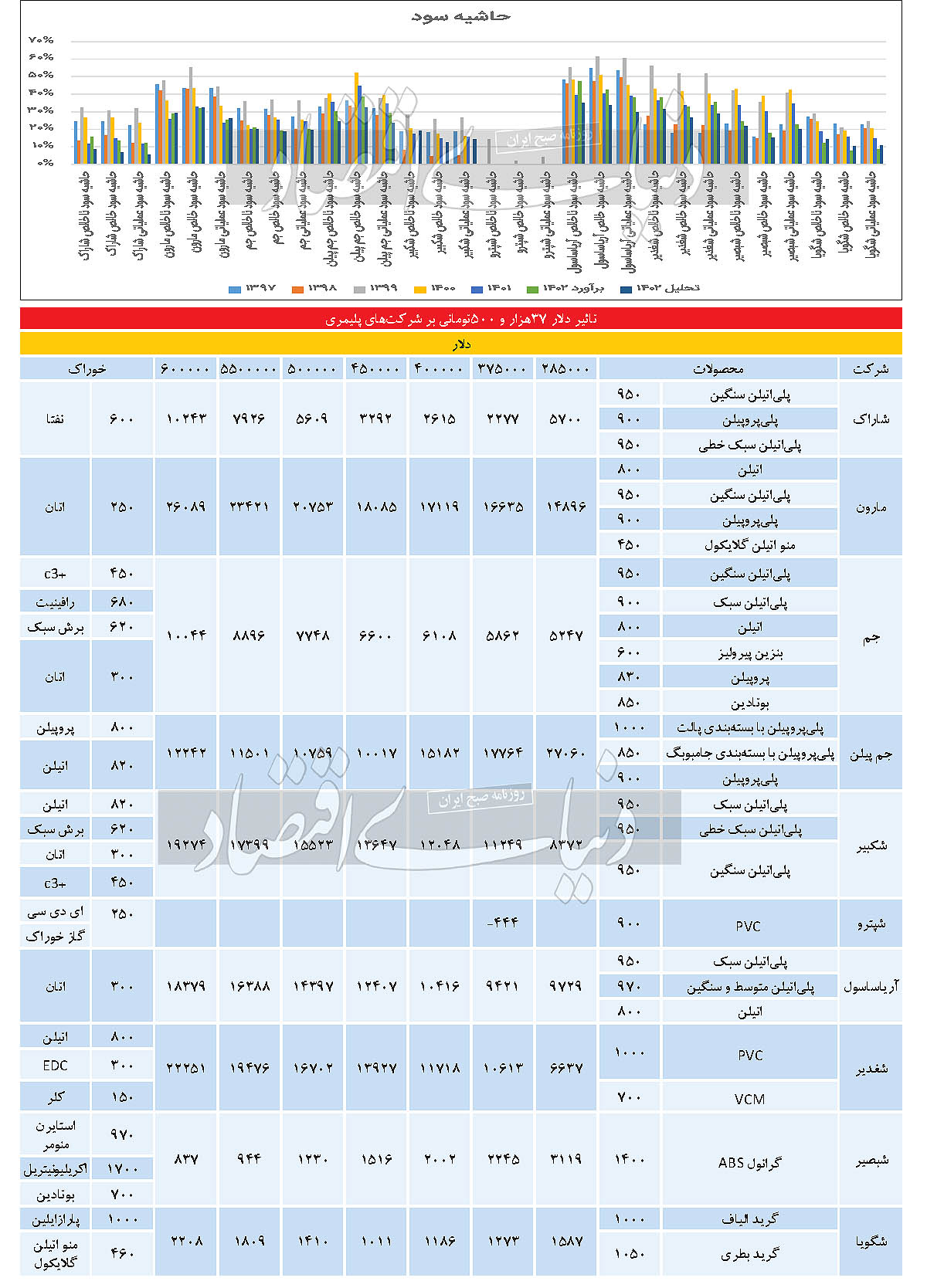

نرخ فروش محصولات شامل تعیین نرخ فروش داخلی محصولات بر پایه قیمتهای بورسکالای ایران و تعیین نرخ فروش محصولات صادراتی بر مبنای قیمتهای جهانی و براساس نرخ فوب خلیجفارس و بهاستناد نشریات ICIS و پلتز است. شایانذکر است که نرخهای خوراک و محصولات دلاری در نظر گرفته شده است. نرخ تسعیر ارز اثر مستقیم بر سودسازی شرکت دارد. افزایش 30درصدی دستمزد و 40درصدی تورم جزو مفروضات تحلیل بوده است.

در تحلیل صنعت پلیمر همچون صنایع دیگر قیمتهای جهانی و دلار نقش مهمی در سودآوری شرکتها دارند. همانطور که در جدول گزارش تفاوت نرخ دلار 28هزار و 500تومانی و 37هزار و 500تومانی در سودآوری شرکتها را ملاحظه میکنید، باید گفت تغییر نرخ دلار در سودآوری بعضی از شرکتها حائز اهمیت است. شرکتهایی که مواد اولیه آنها با دلار نیمای 28هزار و 500تومان محاسبه شده بود، حال حدود 30درصد گرانتر از قبل مواد اولیه را تهیه میکنند. از طرفی چون در بورسکالا تقاضا برای بعضی از محصولات بیشتر است، درنتیجه بالاتر از دلار 28هزار و 500تومانی نیما معامله میشدند. حال با توجه به افزایش نرخ دلار سامانه معاملاتی، تاثیر هزینه مواد اولیه در شرکتهایی همچون «شاراک»، «جمپیلن»، «شبصیر» و «شگویا» قابلمشاهده است. شرکت «شاراک» که عمده مواد اولیه آن نفتاست، حدود 80درصد بهای تمامشده را مواد اولیه مصرفی تشکیل میدهند. عمده ماده اولیه شرکت مارون اتان است که 65درصد از بهای تمامشده را شامل میشود و با توجه به فرمول قیمتگذاری که از قیمت نفتا و پلیاتیلن پیروی میکند حدود 250 تا 300دلار در نظر گرفتهشده است؛ با افزایش نرخ دلار تاثیر منفی دیده نمیشود. در شرکت «جم» با نرخ جدید دلار، سودآوری حدود 10درصد افزایش مییابد؛ چرا که بیش از 80درصد بهای تمامشده را ماده اولیه شامل میشود. حدود 80درصد بهای تمامشده شرکت جمپیلن را ماده اولیه تشکیل میدهد؛ بنابراین با تغییرات نرخ دلار سودآوری شرکت تحتتاثیر منفی قرار میگیرد. سودآوری شرکت آریاساسول نیز مانند مارون به قیمت اتان بستگی دارد؛ چرا که حدود 67درصد از بهای تمامشده را مواد اولیه مصرفی تشکیل میدهد. در شرکتهای «شگویا» و «شبصیر» هم به ترتیب حدود 78 و 88درصد از بهای تمامشده را مواد اولیه مصرفی تشکیل میدهند که با نرخ دلار جدید حاشیه سود آنها کمتر از دلار 28هزار و 500تومانی پیشبینی میشود.

بیشترین حاشیه سود

در صنعت پتروشیمی، بیشترین حاشیه سود برای شرکت «آریاساسول» و کمترین حاشیه سود برای شرکتهای «شاراک» و «شگویا» پیشبینی شده است. «شاراک» به دلیل تغییر نرخ دلاری بیشترین تاثیر در حاشیه سود را در برمیگیرد. حاشیه سود ناخالص برای شرکت «مارون» حدود 30درصد، برای شرکت «جم» حدود 20درصد، برای شرکت «جمپیلن» تقریبا 25درصد، برای «شکبیر» حدود 20درصد، برای شرکت «آریاساسول» 35درصد، برای «شغدیر» حدود 32درصد، برای «شبصیر» 22درصد و برای «شگویا» 12درصد پیشبینی میشود. شرکت «شپترو» هم زیانده پیشبینی شده است.

نقاط قوت و ضعف در صنعت پلیمر

یکی از مهمترین ویژگیهای صنعت پتروشیمی، ارزشافزوده بالای آن است؛ بهاین معنی که با ایجاد تغییرات شیمیایی و فیزیکی روی هیدروکربنهای نفتی و گازی میتوان ارزش محصول را به میزان 10 تا 15درصد افزایش داد. هر یک از شرکتهای پلیمری نقاط قوت و ضعفی دارند که بهصورت کلی میتوان نقاط قوت شرکت «شاراک» را تنوع محصولات و شناسایی، طراحی و تولید محصولات جدید براساس نیاز مشتری و براساس شرایط شرکت؛ کنترل هزینههای بهای تمامشده محصولات و تولید محصولات با ارزشافزوده بیشتر؛ استفاده بیشتر از خط لوله جهت انتقال مواد اولیه موردنیاز شرکت با توجه به افزایش هزینه حمل مواد اولیه خریداریشده؛ شناسایی منابع جدید جهت خرید قطعات و لوازمیدکی موردنیاز تولید با توجه به محدودیتهای ناشی از تحریم و خرید مواد اولیه با تخفیف مناسب جهت به حداقل رساندن قیمت تمامشده محصولات و افزایش سود شرکت دانست.

شرکت «مارون» بعد از پنجسال از اول اردیبهشتماه سالجاری به مدت دوماه در تمامی واحدها تعمیرات اساسی بهمنظور بازسازی، بهسازی، رفع گلوگاهها و افزایش راندمان تولید داشته است. این شرکت طرحهای توسعه و سرمایهگذاریهای مناسبی هم دارد.

شرکت «جم» ازنظر موقعیت جغرافیایی شرایط مناسبی دارد؛ بهطوریکه سهولت دسترسی به خوراک، سوخت و مواد اولیه، استفاده از امکانات جادهای و حملونقل دریایی، وجود فرودگاه، دسترسی به آب موردنیاز و تامینکننده خوراک سایر پتروشیمیها از جمله آنهاست. همچنین پتروشیمی جم یکی از بزرگترین صادرکنندگان محصولات پلیمری ایران محسوب میشود. چین بهعنوان یکی از بازارهای بزرگ هدف پتروشیمی جم بوده است. بیش از 43درصد سهام شرکت پلیپروپیلن جم متعلق به شرکت پتروشیمی جم است. بنابراین شرکت پلیپروپیلن جم (سهامی عام) از شرکتهای تابعه شرکت پتروشیمی جم بهحساب میآید. شرکت پلیپروپیلن جم بزرگترین تولیدکننده تخصصی پلیپروپیلن در کشور به شمار میرود. جالب است بدانید که دوسوم پروپیلن تولیدشده در دنیا به پلیپروپیلن تبدیل میشود و این محصول دومین ماده پرمصرف جهان است.

شرکت پلیمر آریاساسول بهعنوان بزرگترین تولیدکننده پلیاتیلن در ایران فعالیت دارد. همچنین ذخایر گاز طبیعی و وجود پالایشگاههای متعدد تولید گاز طبیعی در منطقه پارس جنوبی دسترسی پایدار به خوراک موردنیاز شرکت را تامین میکند. وجود اتیلن مازاد در بازار در سالهای آتی با استفاده از این فرصت و با احداث واحد پلیاتیلن جدید امکان رشد درآمدها و سود پایدار برای شرکت را فراهم میکند.

«شغدیر» در کنار پتروشیمی اروند بندر امام و آبادان تامینکننده PVC داخل کشور بوده است. این شرکت دارای محصولPVC با ظرفیت تولید سالانه 120هزارتن و VCM با ظرفیت 150هزار تن است. سهم اسمی تولید حدود 16درصد کل تولیدات داخل و سهم عملیاتی پتروشیمی غدیر در بازار حدود 24درصد است. همچنین مطابق بودجه پیشبینیشده حدود 10درصد محصولات خود را به کشورهای عراق، حوزهCIS افغانستان، ترکیه، پاکستان و هندوستان صادر میکند. شرکت تولیدات پتروشیمی قائد بصیر بخش عمدهای از ABS موردنیاز کشور را تامین میکند. تولید جهانی ABS در سال 2023 به میزان 5/ 12میلیون تن و سهم تولید پتروشیمی قائد بصیر از تولید جهانی ABS حدود 35/ 0درصد است. دیگر نقاط قوت شرکت تعداد مشتریان، دسترسی به بازارهای صادراتی است. رقیب شرکت بصیر، شرکت پاد جم با ظرفیت 200هزار تن در سال است که فاز اول آن در اواخر سال 1402 به بهرهبرداری خواهد رسید.

«شگویا» که محصول انحصاری PET را تولید میکند و بازار غیررقابتی در داخل کشور دارد، به آبهای آزاد و بازار مناسب کشورهای اطراف مانند عراق، افغانستان و کشورهای حوزه خلیجفارس و حوزه آفریقا دسترسی دارد.

ضعف و ریسک مشترک شرکتهای پلیمری:

1) ریسک نوسانات نرخ ارز، 2) ریسک تامین مواد اولیه، 3) ریسک قیمت نهادههای تولید، 4) ریسک نوسان قیمت نهادههای تولید، 5) ریسک مربوط به تغییرات تکنولوژی و محیطزیست، 6) ریسک کیفیت محصولات و 7) ریسک افت قیمتهای جهانی.

دنیای اقتصاد